作者 | 秦明

文章來(lái)源 | 數(shù)字時(shí)氪(digital36kr)

近三年以來(lái),建筑業(yè)伴隨著如BIM云平臺(tái)、AI輔助設(shè)計(jì)、工業(yè)化建筑、智慧建造、綠色節(jié)能、BIPV、房產(chǎn)稅、PPP、城市更新、新基建、建筑碳中和、REITs等熱詞,呈現(xiàn)一股數(shù)字化創(chuàng)變氣息。

與之息息相關(guān)的建筑科技,已悄無(wú)聲息地滲透到了行業(yè)的各個(gè)角落,由云計(jì)算、物聯(lián)網(wǎng)、大數(shù)據(jù)、機(jī)器人、VR/AR、BIM等技術(shù)理念驅(qū)動(dòng),落地房建、路橋、市政、交通、能源化工、水利核電等不同場(chǎng)景。

可以說(shuō),建筑每個(gè)環(huán)節(jié)不僅都是萬(wàn)億級(jí)市場(chǎng),也往往事關(guān)國(guó)計(jì)民生。

中國(guó)的基建能力與速度全球領(lǐng)先。根據(jù)國(guó)家統(tǒng)計(jì)數(shù)據(jù),2020年全國(guó)建筑業(yè)總產(chǎn)值為26.4萬(wàn)億元,占國(guó)內(nèi)生產(chǎn)總值7.2%,即使在疫情期間,體量也幾乎沒(méi)有受到影響。尤其是在“火神山速度”下,全民見(jiàn)證了3萬(wàn)多平方米的體量,10天便可完工的奇跡。

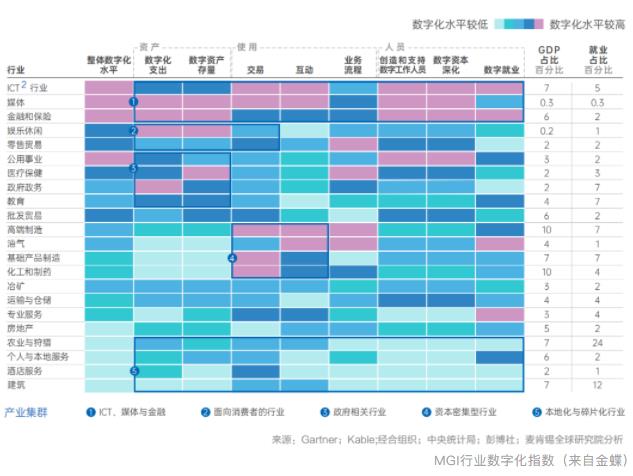

但在全球建筑業(yè)數(shù)字化的浪潮里,中國(guó)建筑“數(shù)”度依然落后于發(fā)達(dá)國(guó)家。根據(jù)中國(guó)建筑行業(yè)協(xié)會(huì)統(tǒng)計(jì),在2018年,我國(guó)建筑信息化占總產(chǎn)值的比例僅為0.08%,而在美國(guó)等發(fā)達(dá)國(guó)家投入可達(dá)1%,投入比不到發(fā)達(dá)國(guó)家的十分之一。根據(jù)麥肯錫、Gartner等數(shù)據(jù),在整體數(shù)字化水平層面,中國(guó)房地產(chǎn)行業(yè)排名僅比農(nóng)業(yè)稍高,而建筑業(yè)排名直接排行墊底。

建筑業(yè)數(shù)字化意義重大。人口紅利遞減、管理過(guò)程粗放、安全生產(chǎn)形式嚴(yán)峻、產(chǎn)業(yè)鏈參差不齊、缺乏有效的數(shù)據(jù)資產(chǎn)等都是建筑業(yè)必須直面的問(wèn)題,數(shù)字化轉(zhuǎn)型也逐漸成為一條引導(dǎo)建筑業(yè)持續(xù)實(shí)現(xiàn)合規(guī)、避險(xiǎn)、降本與增效的價(jià)值途徑。這也在一定程度上解釋了今天全行業(yè)對(duì)于建筑數(shù)字化和創(chuàng)新的關(guān)注。

根據(jù)36氪數(shù)字時(shí)氪研究團(tuán)隊(duì)發(fā)布的《中國(guó)企業(yè)數(shù)字化轉(zhuǎn)型價(jià)值指南》表示,行業(yè)要享受數(shù)字化紅利需要滿足四點(diǎn)要素:一是GDP占比高,利潤(rùn)率低,產(chǎn)業(yè)鏈冗長(zhǎng);二是行業(yè)大體量玩家相對(duì)較多且成熟,市場(chǎng)集中度高;三是依賴(lài)網(wǎng)絡(luò)規(guī)模,有去中間化需求;四是政策、行政力量對(duì)行業(yè)影響較大。

一方面,未來(lái)10年,建筑業(yè)很可能通過(guò)使用數(shù)字化、科技產(chǎn)品、去中間化等手段,促進(jìn)整個(gè)產(chǎn)業(yè)降本增效。

另一方面,創(chuàng)新仍是驅(qū)動(dòng)這個(gè)行業(yè)發(fā)展的重要因素,也是資本買(mǎi)單的重要方向。從資本市場(chǎng)來(lái)看,據(jù)天眼查數(shù)據(jù)統(tǒng)計(jì),近10年,建筑業(yè)有資本運(yùn)作且未IPO上市的企業(yè)達(dá)6836家,其中,2021年參與融資的企業(yè)達(dá)1046家,金額在千萬(wàn)級(jí)以上的有232家,分布在生產(chǎn)制造、工程SaaS、軟硬件服務(wù)、裝修資管等多個(gè)領(lǐng)域。

因此,這個(gè)時(shí)間點(diǎn),我們從產(chǎn)業(yè)鏈各環(huán)節(jié)角度出發(fā),拆解分析了各細(xì)分行業(yè)的現(xiàn)狀格局,盤(pán)點(diǎn)了國(guó)內(nèi)相應(yīng)的代表性企業(yè)和新動(dòng)態(tài),希望為關(guān)注此賽道的讀者提供有價(jià)值的參考信息。

宏觀層面,建筑業(yè)產(chǎn)業(yè)鏈的上游是泛建材行業(yè),涉及鋼鐵、水泥、玻璃等體量較大的市場(chǎng),建設(shè)所需設(shè)備又涉及到工程機(jī)械,運(yùn)行需要金融機(jī)構(gòu)的支持,其下游為地產(chǎn)企業(yè)、政府及工程建設(shè)單位等。

從建筑全生命周期角度來(lái)看,建筑科技主要圍繞建材生產(chǎn)、設(shè)計(jì)建造及運(yùn)維管理等環(huán)節(jié)展開(kāi),其中也包括各類(lèi)軟硬件設(shè)備提供商,第三方技術(shù)平臺(tái)、供應(yīng)鏈服務(wù)商等。相應(yīng)的,我們拆解出市場(chǎng)中常見(jiàn)的幾類(lèi)賽道與具體業(yè)務(wù)方向。

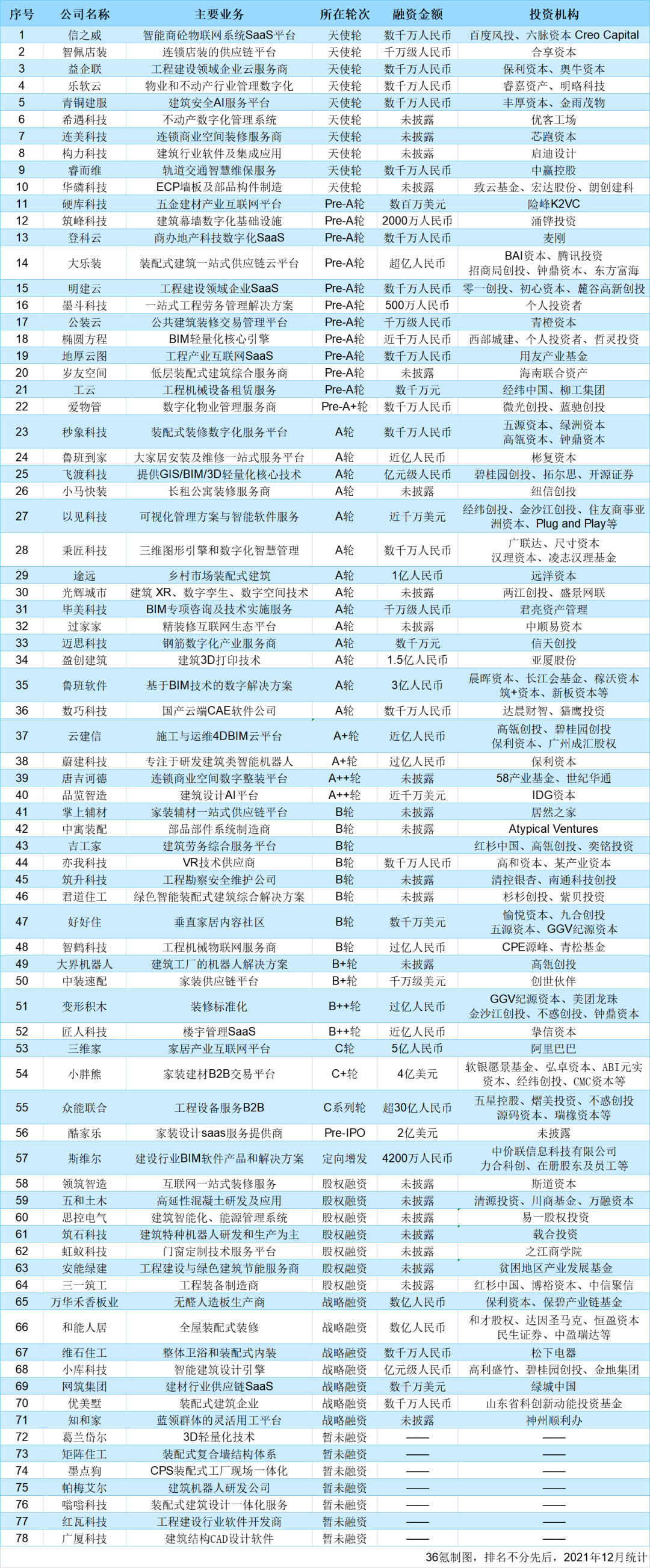

根據(jù)行業(yè)信息與公開(kāi)報(bào)道,我們也初步歸納出78家建筑科技類(lèi)的創(chuàng)業(yè)公司。總體來(lái)看,超80%的企業(yè)分布在C輪融資(不含C輪)之前,處于初創(chuàng)及發(fā)展期的階段,彼此定位在不同的細(xì)分賽道中,深耕相應(yīng)的業(yè)務(wù)場(chǎng)景,下面也會(huì)分類(lèi)談到。

值得一提的是,不同于醫(yī)療健康、芯片、網(wǎng)絡(luò)安全、商業(yè)航天、先進(jìn)制造等領(lǐng)域的技術(shù)高度要求,建筑行業(yè)考量的角度更注重方案能實(shí)實(shí)在在解決建設(shè)過(guò)程的實(shí)際痛點(diǎn)。其次,創(chuàng)業(yè)者多半都是從業(yè)務(wù)出身,也透露著行業(yè)特有的氣息。

建筑科技部分企業(yè)

行業(yè)及細(xì)分賽道

在科學(xué)技術(shù)史上,創(chuàng)造發(fā)明的落地往往取決于材料技術(shù)的應(yīng)用與突破。

所謂建材,主要是指土木與建筑工程材料,可分為結(jié)構(gòu)材料、裝飾材料和某些專(zhuān)用材料,涉及水泥、砂石、鋼材、鋁材、石材,還有潔具、門(mén)窗、玻璃、特殊墻板、管材、涂料以及防水、保溫、絕熱等功能性材料。

據(jù)工信部、前瞻研究院數(shù)據(jù)統(tǒng)計(jì),2019年,我國(guó)建材行業(yè)市場(chǎng)規(guī)模達(dá)10.4萬(wàn)億元。2020年規(guī)模化建材企業(yè)完成營(yíng)收5.6萬(wàn)億元,同比增長(zhǎng)0.1%,整體效益穩(wěn)中有升。其中,水泥行業(yè)營(yíng)收9960億元,與疫情、地產(chǎn)縮水和煤價(jià)變化等因素有關(guān),下降了2.2%。

水泥、鋼鐵作為其中的材料大戶(hù),是近幾年數(shù)字化轉(zhuǎn)型的重點(diǎn)領(lǐng)域。其中,華新水泥、海螺水泥、洛陽(yáng)中聯(lián)、南方水泥、天瑞水泥等不少傳統(tǒng)企業(yè)在與華為、中國(guó)電信、海康威視等一系列服務(wù)商的合作中,均在產(chǎn)線升級(jí)、質(zhì)量控制、能源管理以及雙碳減排等方面持續(xù)升級(jí)。一個(gè)個(gè)智能攝像頭與傳感在線監(jiān)測(cè)設(shè)備的應(yīng)用,使得巡檢工人更加高效;破包、殘包通過(guò)視頻識(shí)別自動(dòng)分揀;智能機(jī)器人也會(huì)自動(dòng)進(jìn)行計(jì)數(shù)裝車(chē)……

鋼鐵行業(yè)亦然,如寶武、沙鋼等企業(yè)也不斷從工業(yè)互聯(lián)網(wǎng)平臺(tái)、產(chǎn)線智能制造、企業(yè)管理信息化以及技術(shù)裝備產(chǎn)品自研等方面不斷轉(zhuǎn)型與突破。

從建筑形成角度出發(fā),更多的是挖掘如在商砼、五金、鋼材、部品部件生產(chǎn)、裝修建材等環(huán)節(jié)中的創(chuàng)新企業(yè)。一方面這里面仍有著龐大的市場(chǎng)規(guī)模;另一方面,這些分支行業(yè)非常傳統(tǒng),產(chǎn)業(yè)鏈涉及工廠、經(jīng)銷(xiāo)商、個(gè)體戶(hù),形成小而多的分布格局,供應(yīng)鏈不完整,數(shù)字化程度底。

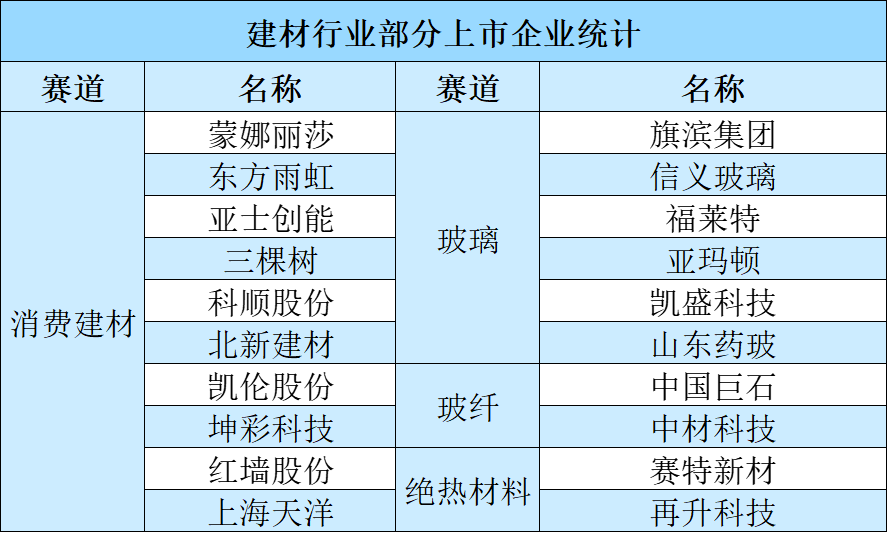

當(dāng)然,建材市場(chǎng)中存在不少上市企業(yè),它們分別在陶瓷、涂料、玻璃和功能材料上擁有較大的規(guī)模,主要是集研發(fā)、生產(chǎn)、銷(xiāo)售為一體,屬于綜合性企業(yè)。在創(chuàng)新企業(yè)層面,當(dāng)前75%以上的公司都是在近五年內(nèi)成立的。由于上游材料易受下游市場(chǎng)需求影響,裝配式裝修技術(shù)這一鏈條上的創(chuàng)業(yè)公司居多,其次便是傳統(tǒng)門(mén)窗、幕墻、商砼、鋼筋等細(xì)分專(zhuān)業(yè)的創(chuàng)新者。

部分建材上市企業(yè)統(tǒng)計(jì)

可以明顯捕捉到,當(dāng)前的突破方向是圍繞材料研發(fā)、產(chǎn)線生產(chǎn)優(yōu)化與供應(yīng)鏈管理三者進(jìn)行。隨著雙碳政策的推進(jìn),研發(fā)新型節(jié)能材料、產(chǎn)線降碳優(yōu)化,包括業(yè)務(wù)云化,跑通供應(yīng)鏈,機(jī)會(huì)較多,包括光伏玻璃、絕熱材料也將成為新興鏈條。

邁思科技,2018年,專(zhuān)注于打造建筑業(yè)鋼材全生命周期管理的數(shù)字化和產(chǎn)業(yè)鏈互聯(lián)平臺(tái),目前集軟件開(kāi)發(fā)、智能硬件研究及銷(xiāo)售服務(wù)于一體,為路橋、隧道、市政、房建工程提供鋼筋全流程解決方案,核心產(chǎn)品包括鋼筋智能加工生產(chǎn)管理平臺(tái)、項(xiàng)企一體化鋼筋數(shù)據(jù)管理平臺(tái)、鋼筋原材溯源管理及鋼筋貿(mào)易數(shù)字服務(wù)等。

信之威,2018年,智能商砼物聯(lián)網(wǎng)系統(tǒng)SaaS平臺(tái)服務(wù)商,聚焦整個(gè)混凝土生產(chǎn)運(yùn)輸過(guò)程的全面管理,幫助商砼行業(yè)解決調(diào)度管控、級(jí)配優(yōu)化、運(yùn)輸調(diào)整,賬單交易和政府監(jiān)管等問(wèn)題。公司當(dāng)前服務(wù)于單個(gè)企業(yè)的攪拌站、大型集團(tuán)的商砼產(chǎn)品加工廠以及施工單位智慧工廠的場(chǎng)景建設(shè)。

筑峰科技,2017年,建筑幕墻數(shù)字化基礎(chǔ)設(shè)施,以“筑峰云筑”幕墻大數(shù)據(jù)平臺(tái)為基礎(chǔ),以生產(chǎn)端材料之星和設(shè)計(jì)端設(shè)計(jì)之星軟件為數(shù)據(jù)載體,通過(guò)云端數(shù)據(jù)存儲(chǔ)和交換,實(shí)現(xiàn)材料方與設(shè)計(jì)方的數(shù)據(jù)互通,再引入施工端輕量化項(xiàng)目平臺(tái),形成打通設(shè)計(jì)、施工、生產(chǎn)全鏈條閉環(huán)的產(chǎn)品線。未來(lái)也將建立材料采購(gòu)平臺(tái),切入數(shù)千億級(jí)的交易與金融服務(wù)市場(chǎng),貫穿整個(gè)產(chǎn)業(yè)鏈。

中寓裝配,2018年,專(zhuān)業(yè)從事裝配式內(nèi)裝部品部件的系統(tǒng)制造,重點(diǎn)聚焦建材及部品部件的研發(fā)、智能流水線的優(yōu)化與大型制造基地的建立,已實(shí)現(xiàn)了產(chǎn)品大規(guī)模批量生產(chǎn)和供應(yīng),廣泛應(yīng)用于公寓、酒店、商業(yè)空間、商品住宅等眾多領(lǐng)域。

萬(wàn)華禾香板業(yè),2017年,近期完成數(shù)億元戰(zhàn)略融資,無(wú)醛人造板的生產(chǎn),已在全國(guó)建成8個(gè)生產(chǎn)基地,年產(chǎn)能230萬(wàn)立方米,并將業(yè)務(wù)拓展至定制家居生態(tài)產(chǎn)業(yè)區(qū)的建設(shè)與運(yùn)營(yíng)。未來(lái)計(jì)劃整合“無(wú)醛添加刨花板”、“板材飾面”、 “智能定制家具”、“綠色工業(yè)化定制家裝”四大制造體系,在全國(guó)建設(shè)20個(gè)產(chǎn)業(yè)集群。

五和土木,2014年,主要產(chǎn)品為“可彎曲”混凝土,其豎向變形能力是普通砼的200倍,業(yè)務(wù)涉及建筑設(shè)計(jì)咨詢(xún)、加固技術(shù)服務(wù)、新材料銷(xiāo)售。工程案例涉及中小學(xué)校舍加固、危舊房改造、文物保護(hù)修繕、政府辦公樓和軍隊(duì)營(yíng)房加固改造等項(xiàng)目,并成功解決國(guó)內(nèi)首例唐墓壁畫(huà)整體搬遷技術(shù)難題。

華磷科技,2016年,開(kāi)發(fā)生產(chǎn)以水泥、其他改性材料為原料的裝配式高強(qiáng)墻板及部品構(gòu)件,年生產(chǎn)能力可達(dá)1000萬(wàn)平方米,其產(chǎn)品因具有強(qiáng)度高、重量輕、耐火、耐侯、抗震、隔音等優(yōu)異性能,被廣泛應(yīng)用于建筑外墻、內(nèi)墻,景觀,垂直綠化、市政道路/透水地面、裝配式圍墻、低層裝配式建筑等領(lǐng)域。

掌上輔材,2017年,家裝輔材一站式供應(yīng)鏈平臺(tái)。上游鏈接品牌供應(yīng)商,下游服務(wù)工長(zhǎng)及裝修公司;中間環(huán)節(jié)通過(guò)新技術(shù)進(jìn)行選品采買(mǎi)、物流倉(cāng)儲(chǔ)、銷(xiāo)售售賣(mài),搭建輔材產(chǎn)業(yè)鏈服務(wù)體系。未來(lái)嘗試突破輔材單一供應(yīng)鏈,向主材、設(shè)計(jì)、獲單等方面延伸。

中裝速配,2019年,使用Costco模式做建材主材供應(yīng)鏈的公司,旗下包括建材電商平臺(tái)"中裝商城"和在線營(yíng)銷(xiāo)系統(tǒng) 、在線設(shè)計(jì)系統(tǒng)等SaaS工具,收入包含SaaS服務(wù)費(fèi)和電商平臺(tái)的建材銷(xiāo)售收入。

小胖熊,2013年,專(zhuān)注于為裝修行業(yè)提供全品類(lèi)輔材供應(yīng)與配送的生活應(yīng)用軟件,服務(wù)于房東、裝修隊(duì)長(zhǎng)、裝修公司,主要提供裝修設(shè)計(jì)、輔材、主材等一站式建材采購(gòu)、配送以及售后服務(wù)。

硬庫(kù)科技,2020年,專(zhuān)注于五金建材行業(yè)的產(chǎn)業(yè)互聯(lián)網(wǎng)平臺(tái),以“為用戶(hù)更快找到合適的貨源”為切入點(diǎn)進(jìn)入交易,平臺(tái)上線于2019年,運(yùn)營(yíng)一年以來(lái),入住五金店家量已超過(guò)1萬(wàn)家,月GMV已達(dá)數(shù)千萬(wàn),較今年年初增長(zhǎng)10倍,保持月度約50%高速增長(zhǎng)。

虹蟻科技,2018年,通過(guò)平臺(tái)鏈接門(mén)窗店和加工廠,賦能小B端客戶(hù),搭建了定制門(mén)窗接單、上門(mén)測(cè)量、安裝、驗(yàn)收、售后服務(wù)全環(huán)節(jié)的標(biāo)準(zhǔn)化體系。

公裝云,2016年,公共建筑裝修交易管理平臺(tái),已打造了通用版項(xiàng)目管理工具“公裝寶APP”,提供成本、進(jìn)度、收付款、簽證變更、出入庫(kù)、工作匯報(bào)、質(zhì)量安全、審批、任務(wù)、結(jié)算等實(shí)用工具;原“投招標(biāo)撮合平臺(tái)”轉(zhuǎn)型為自營(yíng)建材供應(yīng)鏈平臺(tái),平臺(tái)積累了大量的材料商資源,為公裝企業(yè)提供建材。

網(wǎng)筑集團(tuán),2011年,泛建材供應(yīng)鏈SaaS服務(wù),旗下?lián)碛芯G城電商、屋牛電商、仟金頂三家公司,助力企業(yè)實(shí)現(xiàn)從上游原材料采購(gòu)、生產(chǎn)、倉(cāng)儲(chǔ)物流,到下游產(chǎn)品的分銷(xiāo)、銷(xiāo)售、安裝及售后等各環(huán)節(jié)的全程運(yùn)作管理,優(yōu)化產(chǎn)品的供應(yīng)渠道。

建筑設(shè)計(jì)屬于智力密集型行業(yè),“重人力、輕資本”,需要從上游吸引人才、采購(gòu)軟硬件設(shè)備,向下游輸出設(shè)計(jì)或咨詢(xún)服務(wù),如建筑設(shè)計(jì)、物理環(huán)境設(shè)計(jì)、結(jié)構(gòu)與MEP設(shè)備設(shè)計(jì)。

當(dāng)前,行業(yè)參與者眾多,各省市均有相應(yīng)的設(shè)計(jì)院,基本形成以少數(shù)大型設(shè)計(jì)企業(yè)(包括國(guó)有、民營(yíng)和外資)為主導(dǎo),大量中小型設(shè)計(jì)企業(yè)為輔的市場(chǎng)競(jìng)爭(zhēng)格局。業(yè)務(wù)經(jīng)營(yíng)模式主要分為專(zhuān)項(xiàng)設(shè)計(jì)、綜合設(shè)計(jì)、全過(guò)程工程咨詢(xún)和工程總承包等。

由于服務(wù)半徑與制度劃分因素,當(dāng)前建筑設(shè)計(jì)行業(yè)集中度相對(duì)偏低。據(jù)住建部數(shù)據(jù),長(zhǎng)江證券整理,2018年建筑設(shè)計(jì)市場(chǎng)龍頭市占率僅5.8%左右,行業(yè)CR10僅25.8%。另外,2019年建筑設(shè)計(jì)收入總規(guī)模在1562億元左右,反映了建筑設(shè)計(jì)輕資產(chǎn)模式下的市場(chǎng)規(guī)模特點(diǎn)。

如今,建筑設(shè)計(jì)行業(yè)發(fā)展,與地產(chǎn)開(kāi)發(fā)投資、創(chuàng)新技術(shù)兩方面強(qiáng)相關(guān)。一方面隨著開(kāi)發(fā)投資告別爆發(fā)性增長(zhǎng),穩(wěn)健成為常態(tài),競(jìng)爭(zhēng)逐漸激烈;另一方面,在裝配式建筑、BIM技術(shù)、綠色建筑、建筑智能化等創(chuàng)新技術(shù)和理念背景下,對(duì)于部分在技術(shù)實(shí)力、人才儲(chǔ)備、融資能力上存在劣勢(shì)的企業(yè)將面臨被市場(chǎng)淘汰的可能性,市場(chǎng)將進(jìn)一步引導(dǎo)行業(yè)洗牌重組。

建筑信息模型(BIM)技術(shù)作為建筑業(yè)的數(shù)據(jù)接口,改變了傳統(tǒng)CAD形式的點(diǎn)線面幾何信息存儲(chǔ)方式,拓寬了信息維度,為行業(yè)帶來(lái)了新的變革。

過(guò)去10年間,BIM技術(shù)在業(yè)內(nèi)經(jīng)歷了從大量排斥、引起爭(zhēng)議到不斷認(rèn)可、遍地應(yīng)用的階段。根據(jù)BIMBOX《2020年中國(guó)BIM草根報(bào)告》,目前已超90%的企業(yè)已了解或在使用BIM,其中超70%建立了BIM中心,BIM越來(lái)越已成為解決建筑領(lǐng)域復(fù)雜場(chǎng)景的必備技能。

雖然現(xiàn)階段設(shè)計(jì)院仍主要通過(guò)二維圖紙展現(xiàn)其設(shè)計(jì)產(chǎn)品,但有理由相信,隨著B(niǎo)IM相關(guān)標(biāo)準(zhǔn)與規(guī)范的推出,尤其是AI、AR/VR、云計(jì)算等帶來(lái)的革新將帶動(dòng)新一代建筑設(shè)計(jì)方式。

現(xiàn)在,我們也能很明顯能感覺(jué)到,民建中的BIM創(chuàng)新應(yīng)用已基本飽和,翻模只是過(guò)渡,現(xiàn)已走向2D/3D的融合階段,平臺(tái)化與BIM正向設(shè)計(jì)成為了大趨勢(shì),基礎(chǔ)設(shè)施、CIM級(jí)工程價(jià)值點(diǎn)開(kāi)始爆發(fā)。另外,傳統(tǒng)設(shè)計(jì)企業(yè)之間老死不相往來(lái)的現(xiàn)象也逐漸褪去,行業(yè)內(nèi)部資源逐漸彼此配置與流動(dòng)。

需要提及的是,工業(yè)設(shè)計(jì)軟件是國(guó)內(nèi)的短板領(lǐng)域之一。目前市面上主流的民用建筑軟件以Revit為主,工業(yè)建筑軟件以Bentley和PDMS為主,鋼結(jié)構(gòu)軟件以Tekla為主,相比之下,國(guó)內(nèi)自主研發(fā)的軟件基本處于空白狀態(tài)。如今,受中美摩擦帶來(lái)的影響,國(guó)產(chǎn)CAD/CAE市場(chǎng)既上世紀(jì)80、90年代后逐步又開(kāi)始被重視起來(lái)。

關(guān)聯(lián)的上市公司有兩大類(lèi),一類(lèi)是民營(yíng)建筑設(shè)計(jì)企業(yè),包含華陽(yáng)國(guó)際、筑博設(shè)計(jì)、中衡設(shè)計(jì)、尤安設(shè)計(jì)、漢嘉設(shè)計(jì);另一類(lèi)是軟硬件提供商,如產(chǎn)業(yè)巨頭廣聯(lián)達(dá),包括盈建科、品茗股份與恒鋒信息分別在數(shù)字建筑、結(jié)構(gòu)設(shè)計(jì)、施工建造、智慧城市等信息化領(lǐng)域有獨(dú)特優(yōu)勢(shì)。

創(chuàng)新企業(yè)也分別從各大場(chǎng)景推出相應(yīng)的軟硬件設(shè)施,將工程經(jīng)驗(yàn)與固有規(guī)則轉(zhuǎn)化為設(shè)計(jì)語(yǔ)言,滿足要求的同時(shí),又注重與用戶(hù)的交互體驗(yàn)。

小庫(kù)科技,2016年,通過(guò)云端智能建筑信息模型及相應(yīng)工具,為建筑設(shè)計(jì)端提供“智能設(shè)計(jì)云平臺(tái)”;為開(kāi)發(fā)投資端提供“看地→定位→強(qiáng)排→測(cè)算→審查決策”AI解決方案;持續(xù)研發(fā)建筑產(chǎn)業(yè)AI應(yīng)用產(chǎn)品系列,為產(chǎn)業(yè)鏈上下游提供AI解決方案。

品覽智造,2018年,為地產(chǎn)企業(yè)和設(shè)計(jì)院客戶(hù)提供AI設(shè)計(jì)服務(wù),客戶(hù)可以通過(guò)上傳建筑方案圖紙自動(dòng)生成并完善施工圖。公司采取按每建筑平方米向客戶(hù)收取服務(wù)費(fèi)的付費(fèi)模式,目前已完成了水暖電三個(gè)專(zhuān)業(yè)的住宅施工圖設(shè)計(jì)AI研發(fā),總計(jì)與10家設(shè)計(jì)院簽約,同時(shí)有超過(guò)100家設(shè)計(jì)院正在測(cè)試及使用筑繪通產(chǎn)品。

構(gòu)力科技,2017年,提供建筑行業(yè)專(zhuān)業(yè)軟件及集成應(yīng)用解決方案,創(chuàng)造了PKPM、ABD等知名軟件品牌,其中PKPM結(jié)構(gòu)設(shè)計(jì)軟件市場(chǎng)覆蓋度達(dá)95%以上。目前公司已形成PKPM BIM平臺(tái),結(jié)構(gòu)、裝配式、綠建、鋁模等建筑全產(chǎn)業(yè)鏈的集成應(yīng)用系統(tǒng)。

魯班軟件,2001年,致力于BIM技術(shù)的研發(fā)和推廣,近年來(lái)專(zhuān)注打造企業(yè)級(jí)工程管理數(shù)字平臺(tái)(Luban Builder),以及可承載園區(qū)級(jí)或城市級(jí)的BIM、CIM開(kāi)發(fā)者平臺(tái)(luban Motor),其工具級(jí)建模算量軟件裝機(jī)用戶(hù)量超過(guò)100萬(wàn)。

斯維爾,2000年,提供BIM及綠色建筑咨詢(xún)服務(wù)、信息化解決方案,已形成涵蓋工程設(shè)計(jì)、工程造價(jià)、工程管理、智慧政務(wù)、智慧建造五大產(chǎn)品線。目前已在全國(guó)30多個(gè)省市地區(qū)成立了分公司或授權(quán)經(jīng)銷(xiāo)商,核心業(yè)務(wù)是工程算量造價(jià)。

廣廈科技,1996年,專(zhuān)業(yè)從事建筑結(jié)構(gòu)設(shè)計(jì)軟件研發(fā),主要產(chǎn)品是基于Revit二次開(kāi)發(fā)的廣廈建筑結(jié)構(gòu)CAD系列軟件,已被全國(guó)超過(guò)萬(wàn)家設(shè)計(jì)單位、科研單位、高等院校采用。

數(shù)巧科技,2016年,一家致力于開(kāi)發(fā)國(guó)產(chǎn)自主的云端CAE仿真軟件和協(xié)同研發(fā)平臺(tái)的工業(yè)軟件公司。從研發(fā)在線CAE前后處理系統(tǒng)切入,逐漸推出一系列基于云原生B/S架構(gòu)的CAE軟件產(chǎn)品。

嗡嗡科技,2015年,專(zhuān)注于裝配式建筑BIM軟件,通過(guò)在Revit平臺(tái)的二次開(kāi)發(fā),打通裝配式建筑工程的設(shè)計(jì)、施工、構(gòu)配件生產(chǎn)、物流管理及后期運(yùn)維等數(shù)據(jù);在裝配式整個(gè)生命周期中提供用戶(hù)行為、虛擬大數(shù)據(jù)等衍生軟件服務(wù),平臺(tái)管理應(yīng)用服務(wù)等。

紅瓦科技,2015年,專(zhuān)注于BIM軟件開(kāi)發(fā),已基于Revit自主開(kāi)發(fā)族庫(kù)大師、建模大師、協(xié)同大師系列產(chǎn)品,總裝機(jī)量超50萬(wàn),企業(yè)用戶(hù)近2萬(wàn)家。合作客戶(hù)涵蓋大型房產(chǎn)公司、施工企業(yè)集團(tuán)、設(shè)計(jì)院、工程咨詢(xún)企業(yè)、BIM咨詢(xún)服務(wù)公司及高等院校等。

建筑產(chǎn)品的建造過(guò)程涉及“人機(jī)料法環(huán)”的相互作用,環(huán)環(huán)相扣。要實(shí)現(xiàn)整個(gè)建筑業(yè)的數(shù)字化,人員、機(jī)械設(shè)備、原材料、工藝工法、相關(guān)環(huán)境法規(guī)等管理都需要縱向一體化打通。

在存量市場(chǎng)下,傳統(tǒng)施工企業(yè)正不斷采取數(shù)字化的手段去管控成本和風(fēng)險(xiǎn)。比如不同場(chǎng)景的SaaS平臺(tái)應(yīng)用,基于BIM數(shù)據(jù)的可視化管理方案以及新技術(shù)帶來(lái)的工藝升級(jí)等,也包括建筑機(jī)器人、裝配式建筑與信息化、AI輔助質(zhì)量監(jiān)測(cè)等,工程建設(shè)的邊界不斷在擴(kuò)大,“深度結(jié)合業(yè)務(wù)場(chǎng)景+技術(shù)跨界融合”成為了主流。

據(jù)國(guó)家統(tǒng)計(jì)局統(tǒng)計(jì),2019年全國(guó)有5437萬(wàn)建筑工人從業(yè),貢獻(xiàn)了約7.5萬(wàn)億勞務(wù)產(chǎn)值。然而,在勞務(wù)市場(chǎng)中,傳統(tǒng)的招工模式是包工頭從建筑公司獲取分包項(xiàng)目,再通過(guò)老鄉(xiāng)或熟人介紹來(lái)招募工人,經(jīng)常出現(xiàn)招工方招不到人,而工人也長(zhǎng)期找不工作的情況。

去年,住建部發(fā)文明確了要建立建筑工人管理服務(wù)信息平臺(tái)系統(tǒng),并在全國(guó)范圍內(nèi)實(shí)現(xiàn)實(shí)時(shí)數(shù)據(jù)共享,逐步實(shí)現(xiàn)建筑工人公司化、專(zhuān)業(yè)化管理。配合著《2020年建筑行業(yè)大數(shù)據(jù)分析報(bào)告》提到的數(shù)據(jù),2020年中國(guó)施工企業(yè)中標(biāo)項(xiàng)目數(shù)約為122萬(wàn)個(gè)。可見(jiàn),政策導(dǎo)向與行業(yè)現(xiàn)狀下,規(guī)范化勞務(wù)市場(chǎng)成為一個(gè)切入點(diǎn)。

工程機(jī)械行業(yè),上游主要是原材料和零部件廠商,如鋼材、液壓系統(tǒng)、軸承、輪胎等;中游是工程制造企業(yè),如三一重工、柳工、中聯(lián)重科,提供挖掘機(jī)、起重機(jī)、推土機(jī)等產(chǎn)品;下游覆蓋了各類(lèi)基建需求,涉及到中鐵、中交等企業(yè)。

根據(jù)智研咨詢(xún)數(shù)據(jù)顯示,2020年中國(guó)工程機(jī)械行業(yè)營(yíng)業(yè)收入為7751億元,同比增長(zhǎng)16%,市場(chǎng)規(guī)模未來(lái)將持續(xù)走高。同時(shí),中國(guó)工程機(jī)械工業(yè)協(xié)會(huì)統(tǒng)計(jì)資料,2020年工程機(jī)械行業(yè)挖掘機(jī)、汽車(chē)起重機(jī)、機(jī)動(dòng)工業(yè)車(chē)輛產(chǎn)品銷(xiāo)售量分別達(dá)到327605、54176、800239臺(tái),比上年分別增長(zhǎng)39%、26.1%、31.5%,工程機(jī)械主要產(chǎn)品銷(xiāo)量創(chuàng)歷史新高。

然而,據(jù)了解,今年下半年房地產(chǎn)和基建投資都在大幅下行,新開(kāi)工面積已經(jīng)處于過(guò)去四年來(lái)的新低水平,未來(lái)與此相關(guān)的工程機(jī)械產(chǎn)業(yè)鏈也將受到一定的波動(dòng)。

目前工業(yè)領(lǐng)域相比于消費(fèi)領(lǐng)域,在平臺(tái)、交易模式、信用體系等方面存在嚴(yán)重滯后,很多可以提高資源配置效率的技術(shù)和手段較少在工業(yè)領(lǐng)域展開(kāi)應(yīng)用,誕生了眾多產(chǎn)業(yè)數(shù)字化機(jī)會(huì)。如針對(duì)工程機(jī)械行業(yè),第三方可切入開(kāi)發(fā)設(shè)備管理系統(tǒng),以及租賃平臺(tái)的搭建等……

吉工家,2014年,連接建筑公司、工頭、工人,進(jìn)行勞務(wù)管理,幫助建筑工友更方便的找工作和記工記賬,幫助工程項(xiàng)目快速招工。2020年吉工家平臺(tái)上的工人記工金額超過(guò)400億元,預(yù)計(jì)2021年記工金額將超3000億以上。

墨斗科技,2018年,利用互聯(lián)網(wǎng)技術(shù)提高建筑業(yè)的勞務(wù)效率,產(chǎn)品從微信小程序端切入,由數(shù)據(jù)駕駛艙、勞務(wù)實(shí)名制管理、施工管理、工人教育、智慧工地等板塊組成,C端日活躍量達(dá)到6萬(wàn)以上,目前已在海內(nèi)外超萬(wàn)個(gè)基建項(xiàng)目中應(yīng)用。

智鶴科技,建筑行業(yè)物聯(lián)網(wǎng)服務(wù)商,旗下核心產(chǎn)品“機(jī)械指揮官”通過(guò)無(wú)線智能終端+SaaS軟件服務(wù),對(duì)所有現(xiàn)場(chǎng)機(jī)械的進(jìn)退場(chǎng)、施工、調(diào)度、結(jié)算全流程進(jìn)行數(shù)字化管理,累計(jì)銷(xiāo)售已超10萬(wàn)套,團(tuán)隊(duì)目前150余人。

知和家,2019年,靈活用工經(jīng)紀(jì)平臺(tái)商,垂直于藍(lán)領(lǐng)群體,致力于招聘網(wǎng)絡(luò)的搭建,連接企業(yè)級(jí)用工單位、勞務(wù)派遣公司以及勞務(wù)經(jīng)紀(jì)人。疫情期間知和家完成了天使輪融資并搭建知小招app平臺(tái)。

工云,2018年,工程機(jī)械租賃服務(wù)提供商,為客戶(hù)提供起重吊裝、物流搬運(yùn)、土方和路面施工、混凝土施工、動(dòng)力等多種設(shè)備的專(zhuān)業(yè)化、一站式租賃服務(wù)。工云的租賃小程序目前擁有入駐商家數(shù)百家,使用時(shí)類(lèi)似滴滴,平臺(tái)已覆蓋工程機(jī)械設(shè)備38個(gè)類(lèi)別的170多個(gè)產(chǎn)品型號(hào)。

眾能聯(lián)合,2016年,從事工程設(shè)備服務(wù)的B2B企業(yè),為客戶(hù)提供高空作業(yè)平臺(tái)、起重機(jī)、叉車(chē)等多品類(lèi)工程設(shè)備租賃及物流等多產(chǎn)品一站式解決方案。目前公司業(yè)務(wù)覆蓋300多個(gè)地級(jí)市,建立了超過(guò)100個(gè)倉(cāng)儲(chǔ)物流和服務(wù)保障中心,搭建了物流、服務(wù)、備件、集采等全鏈路線上交易閉環(huán)系統(tǒng),累計(jì)服務(wù)客戶(hù)超過(guò)50000家。

三一筑工,2016年,工程裝備制造商,目前,三一混凝土機(jī)械穩(wěn)居世界第一品牌,大噸位起重機(jī)械、履帶起重機(jī)械、樁工機(jī)械、掘進(jìn)機(jī)械、港口機(jī)械穩(wěn)居中國(guó)第一。在中國(guó),三一建有長(zhǎng)沙、北京、長(zhǎng)三角三大產(chǎn)業(yè)集群,沈陽(yáng)、新疆、珠海三大產(chǎn)業(yè)園區(qū);在海外,三一建有印度、美國(guó)、德國(guó)、巴西四大研發(fā)制造基地,業(yè)務(wù)覆蓋全球150多個(gè)國(guó)家和地區(qū)。

據(jù)統(tǒng)計(jì)數(shù)據(jù),2020年中國(guó)建筑業(yè)GDP占比為7.2%,建筑行業(yè)產(chǎn)值利潤(rùn)率為3.3%,其中行業(yè)信息化率僅約為0.03%,有46.2%的建筑企業(yè)尚未實(shí)現(xiàn)流程自動(dòng)化。

如果用三維笛卡爾坐標(biāo)系描述建筑產(chǎn)業(yè)的話,X軸代表階段,如建材、設(shè)計(jì)、施工、裝修、運(yùn)維,Y軸表示新技術(shù)或新概念,如BIM、機(jī)器人、VR/AR、云計(jì)算、大數(shù)據(jù)、5G、PC、工業(yè)化、光伏等,Z軸表示工程類(lèi)型,如水利、核電、市政、房建、路橋、交通、園林、能源化工、巖土等。

X、Y、Z軸之間形成的交匯點(diǎn)均屬于不同的賽道,每個(gè)賽道也有對(duì)應(yīng)的上下游關(guān)系,不同賽道的上下游之間有彼此聯(lián)系,形成了縱橫交錯(cuò)的產(chǎn)業(yè)鏈。

36氪數(shù)字時(shí)氪表示,行業(yè)滿足以下四點(diǎn)最容易享受數(shù)字化紅利:其一,GDP占比高,利潤(rùn)率低,產(chǎn)業(yè)鏈冗長(zhǎng);其二,行業(yè)大體量玩家相對(duì)較多且成熟,市場(chǎng)集中度高;其三,依賴(lài)網(wǎng)絡(luò)規(guī)模,有去中間化需求;其四,政策、行政力量對(duì)行業(yè)影響較大。未來(lái)十年,建筑業(yè)也將通過(guò)使用數(shù)字化、科技產(chǎn)品、去中間化等手段,促進(jìn)整個(gè)產(chǎn)業(yè)實(shí)現(xiàn)數(shù)字化轉(zhuǎn)型。

中建、中鐵、中交及各省市建工企業(yè)將成為行業(yè)數(shù)字化重要的推動(dòng)力量。從公司架構(gòu)來(lái)看,集團(tuán)層、子公司、項(xiàng)目部三級(jí)彼此之間或自身內(nèi)部需要深度結(jié)合業(yè)務(wù)需求,融入新技術(shù),優(yōu)化定義建筑企業(yè)的項(xiàng)目信息化管理模式。從產(chǎn)業(yè)生態(tài)來(lái)看,對(duì)于上下游供應(yīng)方,也需要通過(guò)業(yè)務(wù)協(xié)作,達(dá)到項(xiàng)目或產(chǎn)業(yè)鏈上的價(jià)值應(yīng)用。

建筑業(yè)數(shù)字化有兩個(gè)主體,企業(yè)經(jīng)營(yíng)業(yè)務(wù)數(shù)字化與項(xiàng)目全過(guò)程管理數(shù)字化。創(chuàng)新企業(yè)主要從這兩個(gè)方向切入,如在企業(yè)經(jīng)營(yíng)管理層面,提供業(yè)務(wù)上云服務(wù),通過(guò)業(yè)務(wù)數(shù)據(jù)的集成來(lái)幫助建筑企業(yè)控制成本、降低資金與稅務(wù)風(fēng)險(xiǎn)。在工程項(xiàng)目管理層面,從質(zhì)量、進(jìn)度、安全、成本進(jìn)行管控,提供SaaS產(chǎn)品、平臺(tái)或技術(shù)服務(wù)。

明建云,2018年,為建筑工程企業(yè)項(xiàng)目管理提供“業(yè)務(wù)在線+數(shù)據(jù)智能”的OA系統(tǒng),包含成本、合同、資金、發(fā)票、稅務(wù)等方面。公司產(chǎn)品集成在釘釘、微信等企業(yè)協(xié)作平臺(tái)中,通過(guò)標(biāo)準(zhǔn)化模塊降低服務(wù)成本與客單價(jià),同時(shí)避開(kāi)頭部客戶(hù),服務(wù)于腰部建筑企業(yè)。目前已有幾十家客戶(hù),復(fù)購(gòu)率達(dá)到90%,預(yù)計(jì)在2021年底實(shí)現(xiàn)100家客戶(hù)的簽約與落地。

地厚云圖,2015年,工程產(chǎn)業(yè)互聯(lián)網(wǎng)SaaS。公司以單個(gè)工程建設(shè)項(xiàng)目為對(duì)象,采用標(biāo)準(zhǔn)化/非定制的SaaS平臺(tái)服務(wù),通過(guò)智能建造平臺(tái)實(shí)現(xiàn)了“驗(yàn)收過(guò)程行為數(shù)字化+歸檔表格數(shù)字化”一體化,為地產(chǎn)、施工、設(shè)計(jì)和監(jiān)理公司提供項(xiàng)目級(jí)的移動(dòng)端平臺(tái)服務(wù)。

青銅建服,2017年,建筑安全AI服務(wù)平臺(tái),旗下有“青銅安全醫(yī)生”、“青銅培訓(xùn)官”、“青銅智能安全帽”等安全產(chǎn)品八件套,覆蓋項(xiàng)目安全狀態(tài)診斷、現(xiàn)場(chǎng)安全培訓(xùn)、人員動(dòng)態(tài)管理、企業(yè)級(jí)內(nèi)部培訓(xùn)、設(shè)備管理監(jiān)測(cè)等施工安全管理的全過(guò)程。此前平臺(tái)用戶(hù)已超過(guò)50萬(wàn),合作施工企業(yè)數(shù)百家,在線運(yùn)行的項(xiàng)目達(dá)到數(shù)千個(gè),遍布全國(guó)各地。

益企聯(lián),2017年,工程建設(shè)領(lǐng)域企業(yè)云服務(wù)商,將傳統(tǒng)“表單+流程”模式改為“數(shù)據(jù)+模型”的驅(qū)動(dòng)模式,把數(shù)據(jù)采集的陣地延伸到了下游,包含業(yè)主、材料的供貨商,分包的供應(yīng)商,設(shè)備的供應(yīng)商等,使交易環(huán)節(jié)、生產(chǎn)協(xié)作環(huán)節(jié)、收料供料環(huán)節(jié)在線上運(yùn)行。

云建信,2015年,由廣聯(lián)達(dá)、清華控股共同投資,推出了4D Cloud PaaS平臺(tái),圍繞著施工階段的各個(gè)需求,對(duì)各階段及各參與方進(jìn)行自動(dòng)、智能的管理和控制,在任何的時(shí)間點(diǎn)上,全過(guò)程的相關(guān)信息都可以去做提取、處理和應(yīng)用。目前,重點(diǎn)拓展的商業(yè)化方向主要在地鐵、大基建及市政板塊等領(lǐng)域。

2021年,元宇宙元年,往前推便是數(shù)字孿生、VR、AR、CPS、CIM與BIM,底層都需要將現(xiàn)實(shí)世界的元素映射到虛擬數(shù)字世界中,動(dòng)機(jī)是通過(guò)數(shù)字模型實(shí)現(xiàn)對(duì)物理世界的動(dòng)態(tài)檢測(cè)與模擬仿真,完成價(jià)值收益。

可視化管理的要點(diǎn)是需要將二維或三維數(shù)據(jù)運(yùn)轉(zhuǎn)起來(lái)。BIM模型作為建筑實(shí)體的數(shù)據(jù)載體, 用于在設(shè)計(jì)、施工和操作流程中創(chuàng)建和管理數(shù)據(jù)。

BIM行業(yè)上游是各類(lèi)云平臺(tái)與軟件提供商,當(dāng)前軟件層面嚴(yán)重依賴(lài)國(guó)際廠商,國(guó)產(chǎn)化率有待提升;中游是BIM建模、咨詢(xún)或培訓(xùn)機(jī)構(gòu),主要提供BIM總體規(guī)劃及應(yīng)用等相關(guān)服務(wù);下游是具體的應(yīng)用場(chǎng)景,結(jié)合實(shí)際工程,承接中上游帶來(lái)的數(shù)據(jù)價(jià)值。

工程領(lǐng)域的數(shù)字化轉(zhuǎn)型,重點(diǎn)之一是要將三維數(shù)據(jù)運(yùn)轉(zhuǎn)起來(lái),技術(shù)驅(qū)動(dòng)力是三維圖形引擎。中國(guó)工程院院士鄔賀銓談到,在技術(shù)上我國(guó)工業(yè)互聯(lián)網(wǎng)行業(yè)的很多裝備、軟件,不能自主可控,其一大原因是我國(guó)自主研發(fā)的圖形引擎與國(guó)際水平有較大差距,是必須解決的“卡脖子”問(wèn)題。

據(jù)了解,尤其在超大場(chǎng)景和精細(xì)化模型層面,國(guó)內(nèi)已有的web端三維圖形引擎的承載能力與運(yùn)行效率明顯不足,且對(duì)硬件的要求非常高,嚴(yán)重限制了精細(xì)的BIM模型數(shù)據(jù)應(yīng)用于建設(shè)管理和運(yùn)營(yíng)維護(hù)階段。

更進(jìn)一步,由BIM到CIM級(jí)別的范圍中,提升B/S架構(gòu)的三維圖形引擎性能,滿足三維數(shù)據(jù)的快速更新和輕量化發(fā)布,平衡可視化效果和大數(shù)據(jù)處理之間的矛盾等,這些都是行業(yè)亟待解決的問(wèn)題。

廣聯(lián)達(dá)作為建筑數(shù)字化領(lǐng)域的龍頭企業(yè),基于自主研發(fā)三維圖形引擎,在AEC領(lǐng)域具有較完整的產(chǎn)品線,涉及數(shù)字造價(jià)、數(shù)字施工、數(shù)字設(shè)計(jì)等領(lǐng)域。近10年來(lái),外延并購(gòu)成為公司發(fā)展的重要途徑之一,相繼收購(gòu)了夢(mèng)龍軟件、興安得力、芬蘭Progman、鴻業(yè)信息等,完善了在數(shù)字建筑產(chǎn)業(yè)鏈的布局。

從可視化應(yīng)用場(chǎng)景看,傳統(tǒng)SaaS軟件大多從設(shè)計(jì)端或項(xiàng)目、企業(yè)級(jí)運(yùn)維端管理場(chǎng)景切入,BIM數(shù)據(jù)在施工階段普遍斷層,施工BIM轉(zhuǎn)為運(yùn)維BIM后,數(shù)據(jù)準(zhǔn)確性差,難以滿足智慧運(yùn)維建設(shè)需求,這也成為了一大痛點(diǎn)。

基于此,從國(guó)產(chǎn)引擎研發(fā)到BIM數(shù)據(jù)管理及其可視化服務(wù)成為眾多創(chuàng)業(yè)者選擇的方向。

秉匠科技,2017年,專(zhuān)注于三維圖形引擎和數(shù)字化智慧管理系統(tǒng)研發(fā),致力于為工程、智慧城市等領(lǐng)域提供可視化管理綜合解決方案。公司圍繞自主研發(fā)的“黑洞”三維圖形引擎,打造了工程建設(shè)管理平臺(tái)等系列產(chǎn)品,并已在大型橋梁、市政道路、軌道交通、水利水電、民用建筑等項(xiàng)目中深入應(yīng)用。

以見(jiàn)科技,2018年,致力于為建筑全生命周期提供基于BIM數(shù)據(jù)的可視化管理方案與智能軟件服務(wù),核心是通過(guò)AR、AI等技術(shù)將BIM多維數(shù)據(jù)融入實(shí)景,提供基于BIM的施工階段數(shù)據(jù)協(xié)同、進(jìn)度質(zhì)量控制,以及運(yùn)維階段可視化管理平臺(tái)及方案。截止2021年8月,公司已服務(wù)中國(guó)大陸與香港、日本、新加坡等地頭部建筑與工程企業(yè)超過(guò)300個(gè)項(xiàng)目。

飛渡科技,2016年,專(zhuān)注提供三維全域數(shù)據(jù)服務(wù)的互聯(lián)網(wǎng)企業(yè),致力于 BIM/GIS/CIM三維數(shù)字底板及高渲染可視化引擎等多種技術(shù)的自主研發(fā),已完成了百余個(gè)數(shù)字孿生案例,包括城市級(jí)CIM、產(chǎn)業(yè)新城及園區(qū)、大型公共建筑、智慧市政、智慧交通、智慧能源等領(lǐng)域。

光輝城市,2013年,建筑XR、數(shù)字孿生、數(shù)字空間技術(shù)提供商。其自主研發(fā)的建筑XR設(shè)計(jì)平臺(tái)Mars,已為國(guó)內(nèi)國(guó)際超過(guò)1500家知名設(shè)計(jì)院、20萬(wàn)設(shè)計(jì)師以及全國(guó)近400所建筑景觀高校提供軟件云服務(wù),現(xiàn)在全國(guó)17個(gè)城市設(shè)有分支機(jī)構(gòu)。

橢圓方程,2016年,聚焦BIM+loT技術(shù)應(yīng)用,自主研發(fā)BIM輕量化核心引擎,相繼推出BIM智慧運(yùn)維、數(shù)字建造、CIM系列產(chǎn)品,為客戶(hù)提供BIM全過(guò)程咨詢(xún)、智慧運(yùn)維系統(tǒng)的咨詢(xún)、開(kāi)發(fā)與實(shí)施服務(wù)。

葛蘭岱爾,2012年,主要為工程建筑行業(yè)、智慧城市/智慧園區(qū)、智能制造等領(lǐng)域提供GIS/BIM/3D輕量化核心技術(shù)支撐,已經(jīng)為國(guó)內(nèi)超過(guò)170家標(biāo)桿客戶(hù)提供了相關(guān)技術(shù)服務(wù)。

畢美科技,2010年,產(chǎn)品包含BIM溝通寶、畢美云、畢美信息管理等互聯(lián)網(wǎng)產(chǎn)品,提供BIM專(zhuān)項(xiàng)咨詢(xún)及技術(shù)實(shí)施服務(wù)。公司目前已成為深圳及華南地區(qū)有品牌及影響力的專(zhuān)業(yè)BIM咨詢(xún)服務(wù)機(jī)構(gòu)。

建筑機(jī)器人,屬于特種機(jī)器人的細(xì)分種類(lèi)之一,在建筑全階段領(lǐng)域都有相應(yīng)的應(yīng)用。如設(shè)計(jì)階段的無(wú)人機(jī)勘測(cè),建造階段的3D打印、砌磚及鋪設(shè)工序,運(yùn)維階段的巡檢、清潔場(chǎng)景等,甚至是拆除階段的爆破機(jī)器人。由于機(jī)器人是工業(yè)制造的產(chǎn)物,相應(yīng)一般較多應(yīng)用在建筑建造與運(yùn)維場(chǎng)景。

在整個(gè)產(chǎn)業(yè)鏈中,上游是核心零部件制造商,包括減速器、伺服電機(jī)、控制器與傳感器等,這些部件具有高技術(shù)壁壘,因此也占據(jù)了近61%的利潤(rùn);中游是建筑機(jī)器人本體制造商以及系統(tǒng)集成商,負(fù)責(zé)結(jié)構(gòu)設(shè)計(jì)、部件組裝及銷(xiāo)售,機(jī)器人應(yīng)用配套升級(jí)軟件等;下游是相應(yīng)的終端應(yīng)用領(lǐng)域,分布在裝配式建筑施工、裝修場(chǎng)景。

據(jù)頭豹研究院統(tǒng)計(jì),從2016年至2018 年,中國(guó)建筑機(jī)器人行業(yè)市場(chǎng)規(guī)模(按銷(xiāo)售額計(jì))由0.3億元增長(zhǎng)至0.6億元,年復(fù)合增長(zhǎng)率為 41.4%。未來(lái)五年,預(yù)測(cè)將以47.9%的年復(fù)合率持續(xù)增長(zhǎng),并于2023年達(dá)到4.5億元規(guī)模。

建筑機(jī)器人市場(chǎng)充滿挑戰(zhàn)與機(jī)遇。一方面,當(dāng)前行業(yè)市場(chǎng)仍處于一片藍(lán)海,由于研發(fā)投入高,跨度時(shí)間長(zhǎng),大部分處在實(shí)驗(yàn)室研發(fā)階段,下游滲透率極低;另一方面勞動(dòng)力老齡化帶來(lái)的人工成本的增加,工程建設(shè)的高危性等都需要機(jī)器替代,工業(yè)化的建造方式對(duì)機(jī)器人應(yīng)用也更加利好。

目前,中國(guó)建筑旗下子公司中建科技,以及北方創(chuàng)信分別在裝配式建筑、裝修領(lǐng)域開(kāi)始布局機(jī)器人;新三板上市的特辰科技在機(jī)器人高空作業(yè)領(lǐng)域具有競(jìng)爭(zhēng)力。同時(shí),以碧桂園博智林機(jī)器人為代表的地產(chǎn)公司也在全產(chǎn)業(yè)鏈生態(tài)開(kāi)始應(yīng)用,多家開(kāi)發(fā)商也陸續(xù)與科技公司合作研發(fā),分別在3D打印、無(wú)人機(jī)領(lǐng)域布局。

鑒于上游本身屬于高端制造業(yè),基本被巨頭壟斷,創(chuàng)業(yè)公司的定位大多是在中下游挖掘細(xì)分應(yīng)用領(lǐng)域,一類(lèi)是基于施工工序,研發(fā)多功能化機(jī)器人;一類(lèi)定位在工廠,提供機(jī)器人軟硬件集成服務(wù),并期望建立相應(yīng)技術(shù)規(guī)則。

蔚建科技,2020年,專(zhuān)注于研發(fā)建筑類(lèi)智能機(jī)器人。公司第一款產(chǎn)品是抹灰機(jī)器人,已累計(jì)實(shí)現(xiàn)數(shù)萬(wàn)平方米的實(shí)地應(yīng)用,預(yù)計(jì)2022年第二季度前落地,也推出了一款鋼筋機(jī)器人,用于建筑現(xiàn)場(chǎng)施工的鋼筋裁剪定型。目前產(chǎn)品均處于升級(jí)迭代的研發(fā)階段,創(chuàng)始人曾任職于日本發(fā)那科機(jī)器人研究所,專(zhuān)注技術(shù)研發(fā)及產(chǎn)業(yè)化十年之久。

帕梅艾爾,2015年,聚焦抹灰、石膏、膩?zhàn)印娡俊⒋蚰サ裙ぷ鳎洚a(chǎn)品已在鄭州、南寧、南通、邯鄲、北京等地完成了20多萬(wàn)平米施工。公司當(dāng)前商業(yè)化以機(jī)器人租賃(智能建造觀摩會(huì))、工地施工(承包工程)、大型建筑企業(yè)產(chǎn)品定制(合作開(kāi)發(fā))模式為主,未來(lái)將瞄準(zhǔn)海外市場(chǎng),針對(duì)不同國(guó)家的電壓、電器、環(huán)保、運(yùn)輸、技術(shù)需求等進(jìn)行定制化開(kāi)發(fā)。

大界機(jī)器人,2016年,主要研究建筑機(jī)器人的控制系統(tǒng)、智能算法與人機(jī)交互的核心技術(shù),專(zhuān)注于建筑工廠的機(jī)器人解決方案,通過(guò)輸出模塊化的建筑機(jī)器人軟硬件系統(tǒng),輔助木材、鋼鋁材料、金屬板材、復(fù)合材料等傳統(tǒng)工廠完成數(shù)字化升級(jí)。目前大界機(jī)器人已持續(xù)服務(wù)近百家建筑工廠,逐步形成矩陣式的云工廠生產(chǎn)體系。

筑石科技,2019年,以建筑特種機(jī)器人研發(fā)和生產(chǎn)為主的高科技創(chuàng)業(yè)公司,致力于將機(jī)器人技術(shù)和建筑業(yè)有機(jī)結(jié)合,形成具有專(zhuān)業(yè)建筑功能的特種機(jī)器人。公司在研和生產(chǎn)混凝土地面施工和建筑測(cè)量?jī)纱笙盗袡C(jī)器人產(chǎn)品,包括激光地面整平機(jī)、地面抹平機(jī)、地面抹光機(jī)和室內(nèi)測(cè)量機(jī)器人等。

盈創(chuàng)建筑,2003年,建筑3D打印技術(shù)公司,主要業(yè)務(wù)為建筑部品部件的生產(chǎn)和制造,其中建筑相關(guān)部品部件3D打印業(yè)務(wù)收入占總收入的60%。

裝配式建筑通過(guò)在工廠生產(chǎn)關(guān)鍵構(gòu)件,經(jīng)現(xiàn)場(chǎng)總體裝配完成,分為裝配式混凝土、裝配式鋼結(jié)構(gòu)和裝配式木結(jié)構(gòu)三類(lèi)建筑形式。目前裝配式或預(yù)制混凝土(Precast concrete,PC)建筑應(yīng)用最廣,占總裝配式建筑面積的65%左右。

設(shè)計(jì)標(biāo)準(zhǔn)化、制造工廠化、施工機(jī)械化、管理現(xiàn)代化是裝配式產(chǎn)業(yè)的四大特點(diǎn)。相應(yīng)的上游是原材料及設(shè)備供應(yīng)商,中游以構(gòu)件生產(chǎn)、裝配式設(shè)計(jì)施工及裝修為核心,下游是項(xiàng)目開(kāi)發(fā)與物業(yè)管理。

據(jù)前瞻產(chǎn)業(yè)研究院預(yù)測(cè),2025年我國(guó)的新開(kāi)工裝配式建筑面積在10.54億平方米左右,隨著技術(shù)的發(fā)展,成本的降低,以每平方米造價(jià)1950元測(cè)算,2025年我國(guó)新開(kāi)工裝配式建筑規(guī)模將達(dá)到兩萬(wàn)億元。

在裝配式建筑行業(yè)中,作業(yè)方式由工地延伸至工廠,現(xiàn)澆施工演變?yōu)榭傮w裝配。除了節(jié)點(diǎn)連接、構(gòu)件設(shè)計(jì)、工藝工法等帶來(lái)的技術(shù)問(wèn)題外,更多的是全產(chǎn)業(yè)鏈協(xié)作管理方式的改變。當(dāng)前,從設(shè)計(jì)、制造、物流運(yùn)輸?shù)窖b配施工階段,由于各專(zhuān)業(yè)獨(dú)立,銜接處又有外包商參與,缺乏完整的產(chǎn)業(yè)鏈,使得過(guò)程管理粗放、協(xié)作效率低且成本問(wèn)題突出。

其次,就裝配式PC建筑市場(chǎng)而言,在需求側(cè),設(shè)計(jì)師主要通過(guò)手工離線式拆分設(shè)計(jì),設(shè)計(jì)效率落后且協(xié)同繁瑣周期長(zhǎng);在供給側(cè),工廠生產(chǎn)仍以定制非標(biāo)準(zhǔn)件為核心, 本質(zhì)上是將工地現(xiàn)澆變?yōu)楣S現(xiàn)澆,增加了物流、攤銷(xiāo)與管理等無(wú)效成本;在連接側(cè),從設(shè)計(jì)到生產(chǎn)全流程少數(shù)據(jù)協(xié)同,信息斷裂連接。

對(duì)于鋼結(jié)構(gòu),其與傳統(tǒng)建筑相比具有強(qiáng)度高、自重輕、抗震性能好、節(jié)能環(huán)保等優(yōu)點(diǎn),廣泛應(yīng)用于公共建筑、工業(yè)建筑及基建領(lǐng)域。根據(jù)中國(guó)建筑金屬協(xié)會(huì)公布的數(shù)據(jù),2020年建筑鋼結(jié)構(gòu)產(chǎn)量8138萬(wàn)噸,同比增長(zhǎng)8.14%,然而在建筑業(yè)總產(chǎn)值中占比3.07%,與發(fā)達(dá)國(guó)家30%左右的平均水平相比仍有較大空間。據(jù)華創(chuàng)證券,鋼結(jié)構(gòu)應(yīng)用領(lǐng)域進(jìn)一步擴(kuò)張,預(yù)計(jì)未來(lái)十年CAGR近10%。

裝配式行業(yè)的主要上市公司包含遠(yuǎn)大住工、中國(guó)建筑、鴻路鋼構(gòu)、精工鋼構(gòu)、東南網(wǎng)架等。其中,遠(yuǎn)大住工自主研發(fā)了PC-CPS智能制造管理系統(tǒng),覆蓋了PC業(yè)務(wù)的全流程。中國(guó)建筑擁有全自動(dòng)智能預(yù)制工廠、智慧建造平臺(tái),其子公司中建科技在全國(guó)投資建設(shè)了20多個(gè)現(xiàn)代化的裝配式產(chǎn)業(yè)基地。

披露的創(chuàng)新企業(yè)大都集中在PC建筑市場(chǎng),分別從智能工廠、設(shè)計(jì)SaaS、新結(jié)構(gòu)體系、節(jié)點(diǎn)連接技術(shù)切入,由單點(diǎn)向全局拓展業(yè)務(wù)。另外,在鄉(xiāng)村振興政策下,一部分企業(yè)定位在村鎮(zhèn)市場(chǎng),想要通過(guò)中低層裝配式技術(shù),改善農(nóng)村面貌。

墨點(diǎn)狗,2016年,從布局大量智能工廠切入,致力于打造“管理+技術(shù)+平臺(tái)”的CPS工廠現(xiàn)場(chǎng)一體化解決方案。過(guò)去5年,公司研發(fā)了數(shù)字化工廠及數(shù)字化工地系統(tǒng),積累了樣板工程數(shù)據(jù),實(shí)現(xiàn)了單個(gè)智能工廠投資3000萬(wàn),回本周期為1.5年的目標(biāo),驗(yàn)證了一體化精益管理模式的可行性。

大樂(lè)裝,2020年,聚焦于裝配式混凝土建筑細(xì)分市場(chǎng),通過(guò)研發(fā)SaaS裝配式設(shè)計(jì)軟件,助力建筑企業(yè)完成從平面圖到裝配式模型的AI輔助標(biāo)準(zhǔn)化設(shè)計(jì)工作,注重云平臺(tái)上的云數(shù)據(jù)流通,解決數(shù)據(jù)的離線問(wèn)題,并通過(guò)自建分布式工廠及協(xié)同系統(tǒng)撬動(dòng)產(chǎn)業(yè)供需鏈。當(dāng)前的盈利來(lái)源于預(yù)制構(gòu)件的銷(xiāo)售與裝配式設(shè)計(jì)及軟件服務(wù)。

矩陣住工,2016年,自主研發(fā)了“輕質(zhì)混凝土結(jié)構(gòu)復(fù)合墻”結(jié)構(gòu)體系,定位在鄉(xiāng)村市場(chǎng),進(jìn)行設(shè)計(jì)、生產(chǎn)、運(yùn)輸、施工的全鏈條服務(wù)。平臺(tái)主要使用類(lèi)似賣(mài)車(chē)的4S店模式,客戶(hù)在接觸銷(xiāo)售之后,可以預(yù)約到工廠中看板材,并自由選擇房屋的外觀、樣式以及裝修特點(diǎn)等服務(wù)進(jìn)行排列組合,每個(gè)可選擇的服務(wù)目前都有20種左右的模板。客戶(hù)可以選擇按照模板建造、也可以全定制。

途遠(yuǎn),2019年,定位在鄉(xiāng)村市場(chǎng),致力于通過(guò)“黑科技智建+互聯(lián)網(wǎng)智營(yíng)+鄉(xiāng)村振興智庫(kù)”進(jìn)行全產(chǎn)業(yè)鏈整合。公司研發(fā)了Bolt PC預(yù)制混凝土裝配式建筑技術(shù)。途遠(yuǎn)旗下包含民宿預(yù)訂平臺(tái)“趣悠悠”、電商平臺(tái)“途禮”。業(yè)務(wù)模式包含書(shū)屋、農(nóng)莊、驛站、營(yíng)地等。

安能綠建,2014年,工程建設(shè)服務(wù)提供商與綠色建筑節(jié)能解決方案商,產(chǎn)品涉及建筑節(jié)能技術(shù)、被動(dòng)式超低建筑、裝配式建筑等,主要管理人員來(lái)自部隊(duì)的軍轉(zhuǎn)領(lǐng)袖。投資方包含國(guó)家開(kāi)發(fā)銀行發(fā)展基金、國(guó)投貧困地區(qū)產(chǎn)業(yè)發(fā)展基金等。

君道住工,2015年,致力于成為集裝配式建筑研發(fā)設(shè)計(jì)、構(gòu)件及配套產(chǎn)品生產(chǎn)、吊裝服務(wù)、裝配式內(nèi)裝于一體的綠色智能裝配式建筑綜合解決方案提供商。公司已在華東、華中、西南等五大區(qū)域成立智能化制造基地以及配套工程公司,在全國(guó)建立了24個(gè)生產(chǎn)基地,產(chǎn)能設(shè)計(jì)達(dá)130萬(wàn)m3,擁有PC構(gòu)件生產(chǎn)流水線及自動(dòng)化系統(tǒng)。

歲友空間,2017年,是一家低層裝配式建筑綜合服務(wù)商,專(zhuān)注于旅游行業(yè)快裝建筑產(chǎn)品和方案的綜合服務(wù)平臺(tái)。公司具有建筑產(chǎn)品的直接銷(xiāo)售和租賃、個(gè)性化設(shè)計(jì)定制,以及整個(gè)項(xiàng)目的EPC三類(lèi)服務(wù)模式。

優(yōu)美墅,2015年,從事建筑產(chǎn)業(yè)化研發(fā)設(shè)計(jì)、工業(yè)生產(chǎn)、產(chǎn)品銷(xiāo)售、現(xiàn)場(chǎng)裝配、技術(shù)與服務(wù)輸出、施工總承包的綜合裝配式建筑企業(yè),研發(fā)出優(yōu)美墅“小板掛柱”圍護(hù)結(jié)構(gòu)體系,突破了傳統(tǒng)混凝土預(yù)制構(gòu)件運(yùn)輸半徑的局限。公司有華中(武漢)、 華南(海口)與華東(青島)三大生產(chǎn)基地,配備混凝土預(yù)制構(gòu)件生產(chǎn)線、集成模塊化房屋生產(chǎn)線、智能化冷彎薄壁型鋼生產(chǎn)線、鋼結(jié)構(gòu)加工生產(chǎn)線及裝配式墻材生產(chǎn)線。

睿而維,2020年,專(zhuān)注于軌道交通運(yùn)營(yíng)安全和智慧維保服務(wù),構(gòu)建了“監(jiān)測(cè)--診斷--維保”閉環(huán)的軌道結(jié)構(gòu)智慧維保方案,適用于20萬(wàn)公里存量的大鐵、高鐵、城鐵市場(chǎng)。當(dāng)前產(chǎn)品與服務(wù)主要面向地鐵窄軌系統(tǒng),未來(lái)2-3年后,逐步拓展到鐵路、高鐵等寬軌系統(tǒng)市場(chǎng)。

筑升科技,2015年,工程勘察安全維護(hù)公司,致力于全波場(chǎng)無(wú)損檢測(cè)技術(shù),主要從事地下工程、土建工程等檢測(cè)、監(jiān)測(cè)及評(píng)估,以及工程用儀器開(kāi)發(fā)等業(yè)務(wù),研發(fā)的PHALANX系統(tǒng)可精準(zhǔn)探知排查路面地下10米可能存在的空洞缺陷情況,曾參與的項(xiàng)目包括南京地鐵站、無(wú)錫地下溶洞、新疆額河調(diào)水等。

裝修行業(yè)分為家裝與公裝,前者面向獨(dú)立業(yè)主,后者是企業(yè)與政府。產(chǎn)業(yè)鏈中包括主輔材供應(yīng)體系、設(shè)計(jì)、施工三大部分。

據(jù)億歐智庫(kù)數(shù)據(jù)統(tǒng)計(jì),2020年公裝、家裝市場(chǎng)總規(guī)模分別約為2.40、3.54萬(wàn)億元,市場(chǎng)年總產(chǎn)值近6萬(wàn)億元,占國(guó)內(nèi)GDP的6%左右。然而縱觀整個(gè)裝修行業(yè),市場(chǎng)處于極度分散狀態(tài),一度維持著“大行業(yè),小公司”的總體格局,呈現(xiàn)裝修單價(jià)高、信息不透明、消費(fèi)低頻等現(xiàn)象,這與設(shè)計(jì)、施工高度非標(biāo)準(zhǔn)化密不可分。

一般流程是裝修公司對(duì)接設(shè)計(jì)師與工長(zhǎng)給消費(fèi)者,完成設(shè)計(jì)圖與組織工人施工。由于業(yè)主對(duì)輔材品牌感知較弱,一般決策人是工長(zhǎng),主材大部分由業(yè)主參與采購(gòu)。

具體而言,根據(jù)險(xiǎn)峰資本研究,設(shè)計(jì)&施工的產(chǎn)業(yè)鏈條為“設(shè)計(jì)師&工長(zhǎng)+家裝公司→消費(fèi)者”;輔材的產(chǎn)業(yè)鏈條為“輔材廠商→代理商→經(jīng)銷(xiāo)商→建材城零售商→工長(zhǎng)”;主材的產(chǎn)業(yè)鏈條為“主材廠商→代理商→經(jīng)銷(xiāo)商→建材城零售商/專(zhuān)賣(mài)店→消費(fèi)者”。

近三年,有不少企業(yè)切入到裝配式公裝市場(chǎng)。究其原因,一是如商業(yè)連鎖、快捷酒店、品牌租賃公寓等對(duì)裝修時(shí)間短有明確的需求,工業(yè)化智能制造、現(xiàn)場(chǎng)裝配為裝修節(jié)約大量的時(shí)間;二是節(jié)能環(huán)保,如國(guó)家九部委推動(dòng)的裝配式建筑、政府主導(dǎo)的大型工程均需要引入裝配式裝修來(lái)滿足裝配率、節(jié)能環(huán)保等相應(yīng)指標(biāo);三是成本優(yōu)勢(shì),未來(lái)幾年,裝配式內(nèi)裝成本將低于傳統(tǒng)裝修的10%,整個(gè)裝配式市場(chǎng)將全面爆發(fā),提前布局是關(guān)鍵。

當(dāng)前在供應(yīng)鏈層面也存在較大的痛點(diǎn)。一方面不少參與者無(wú)法描述企業(yè)內(nèi)部轉(zhuǎn)型的具體需求,市場(chǎng)中也缺少全鏈路明確的數(shù)字化應(yīng)用通道;另一方面大部分企業(yè)在設(shè)計(jì)方案、深化排版、精準(zhǔn)算量等環(huán)節(jié)上面臨供應(yīng)鏈數(shù)據(jù)流轉(zhuǎn)的需求,市場(chǎng)中很少有相應(yīng)匹配的裝配式裝修軟件技術(shù)方案。

就上市企業(yè)而言,金螳螂、亞廈股份、全筑科技均在工業(yè)化裝修市場(chǎng)布局,涉及部品部件體系、技術(shù)平臺(tái)研發(fā),產(chǎn)業(yè)基地建立等。創(chuàng)新企業(yè)也在裝修設(shè)計(jì)、產(chǎn)業(yè)協(xié)同管理及新技術(shù)裝修層面進(jìn)行業(yè)務(wù)拓展。

酷家樂(lè),2011年,家裝設(shè)計(jì)SaaS服務(wù)提供商,公司平臺(tái)擁有覆蓋全國(guó)90%的戶(hù)型庫(kù),總注冊(cè)用戶(hù)2500萬(wàn),其中設(shè)計(jì)師用戶(hù)達(dá)800萬(wàn)。目前公司通過(guò)設(shè)計(jì)能力聚焦生態(tài)構(gòu)建,已聚合200多家生態(tài)合作方,涉及20多個(gè)細(xì)分行業(yè),包括設(shè)計(jì)管理一體化、前后端對(duì)接、智慧樓宇管理、門(mén)店新零售、VR互動(dòng)、房產(chǎn)中介等100多種數(shù)字化解決方案,為大家居企業(yè)提供了數(shù)字服務(wù)。

三維家,2013年,家居產(chǎn)業(yè)互聯(lián)網(wǎng)平臺(tái),聚焦家居行業(yè)全鏈路數(shù)字化,設(shè)計(jì)端推出3D家居云設(shè)計(jì)系統(tǒng),制造端研發(fā)3D家居云制造系統(tǒng)與數(shù)控系統(tǒng),實(shí)現(xiàn)產(chǎn)品從圖紙到制造的精準(zhǔn)對(duì)接。在營(yíng)銷(xiāo)端,開(kāi)發(fā)了“家居設(shè)計(jì)師軟裝選貨平臺(tái)”,鏈接線上線下和供銷(xiāo)端,實(shí)現(xiàn)工廠直銷(xiāo)、設(shè)計(jì)帶貨、3D消費(fèi)體驗(yàn)。

智佩店裝,2020年,深耕連鎖店裝的數(shù)字化店裝供應(yīng)鏈平臺(tái),以“設(shè)計(jì)+裝管”SaaS云系統(tǒng)為切入點(diǎn),廣泛鏈接價(jià)值鏈中的合作伙伴,核心是建立一站式采購(gòu)平臺(tái),去中間商,讓利給客戶(hù)端與交付端,打通產(chǎn)業(yè)鏈。目前有四家子公司,兩家負(fù)責(zé)小規(guī)模餐飲行業(yè)品牌方拓展,兩家負(fù)責(zé)奢侈品等高端市場(chǎng)拓展。

秒象科技,2020年,裝配式裝修數(shù)字化服務(wù)平臺(tái),主要面向家居、公裝、地產(chǎn)等領(lǐng)域,提供在線設(shè)計(jì)、在線拆單、渲染出圖、一鍵派工、項(xiàng)目管控、項(xiàng)目協(xié)同等場(chǎng)景解決方案及全流程SaaS軟件服務(wù),同時(shí)建立裝配式裝修用工服務(wù)平臺(tái),鏈接產(chǎn)業(yè)工人,向社會(huì)提供專(zhuān)業(yè)勞動(dòng)力共享。

唐吉訶德,2016年,連鎖商業(yè)空間數(shù)字整裝平臺(tái),圍繞著室內(nèi)精裝工程全生命周期,提供設(shè)計(jì)、施工、運(yùn)維一站式的數(shù)字整裝交付服務(wù),其BIM系統(tǒng)能夠自動(dòng)生成設(shè)計(jì)方案、三維施工圖紙、預(yù)算清單、進(jìn)度計(jì)劃、勞動(dòng)力計(jì)劃、材料清單、采購(gòu)計(jì)劃、工藝工法及運(yùn)維模型數(shù)據(jù)。公司采用滴滴式的平臺(tái)派單模式,施工隊(duì)和材料商需入駐唐吉訶德數(shù)字整裝平臺(tái),目前已鏈接了100+連鎖品牌、700+A級(jí)工隊(duì)、3000+一級(jí)材料供應(yīng)商、行業(yè)數(shù)據(jù)庫(kù)達(dá)到了300W+。

魯班到家,2015年,大家居安裝及維修一站式服務(wù)平臺(tái),專(zhuān)注于安裝/維修的最后一公里服務(wù)。魯班到家平臺(tái)連接多端用戶(hù),包括平臺(tái)運(yùn)營(yíng)方、大家居企業(yè)、接單師傅、終端消費(fèi)者等。過(guò)去三年訂單量年復(fù)合增速超400%,全國(guó)超180萬(wàn)師傅,遍布600個(gè)城市,現(xiàn)已在該賽道綜合品類(lèi)平臺(tái)服務(wù)商中增長(zhǎng)最快、規(guī)模最大。

好好住,2015年,是一個(gè)面向C端用戶(hù)的垂直家居內(nèi)容社區(qū),旗下產(chǎn)品包括好好住移動(dòng)應(yīng)用(平臺(tái))、好好住指南(新媒體)。公司通過(guò)家居家裝消費(fèi)決策app,聯(lián)結(jié)中國(guó)新銳消費(fèi)者、消費(fèi)品牌與裝修設(shè)計(jì)服務(wù),構(gòu)建通暢的消費(fèi)者體驗(yàn)與商業(yè)閉環(huán)。截止去年數(shù)據(jù),有 2000 萬(wàn)注冊(cè)用戶(hù),月活用戶(hù)在 400 萬(wàn)左右。

過(guò)家家,2014年,以精裝修為切入口的垂直型互聯(lián)網(wǎng)生態(tài)平臺(tái),提供高標(biāo)準(zhǔn)的精裝服務(wù)和軟裝產(chǎn)品;目前與國(guó)內(nèi)央企、國(guó)企、上市地產(chǎn)公司合作,自2014年底成立至現(xiàn)在,在全國(guó)已經(jīng)成立了5家分公司,包括太原、西安、重慶等。未來(lái)五年,公司將在全國(guó)的省會(huì)城市均成立過(guò)家+分公司。

inDeco領(lǐng)筑智造,2016年,以互聯(lián)網(wǎng)思維改造傳統(tǒng)裝修產(chǎn)業(yè)鏈,提供從空間設(shè)計(jì)、材料搭配、產(chǎn)品選型到施工工藝管控的一站式裝修服務(wù),已實(shí)現(xiàn)了諸如商務(wù)系統(tǒng)、工程管理系統(tǒng)、供應(yīng)鏈系統(tǒng)、成本系統(tǒng)等業(yè)務(wù)流程全面線上化。inDeco在2021年前8月共簽約258個(gè)項(xiàng)目,涉及辦公空間和連鎖商業(yè)兩大領(lǐng)域。

變形積木,2018年,一家以研發(fā)驅(qū)動(dòng),從設(shè)計(jì)、配件生產(chǎn)到安裝一體化,通過(guò)數(shù)據(jù)整合全產(chǎn)業(yè)鏈,降低傳統(tǒng)裝修中對(duì)輔材、人工的依賴(lài),實(shí)現(xiàn)裝修標(biāo)準(zhǔn)化的科技公司。近期,公司與張家港合作投資10億元建設(shè)長(zhǎng)三角基地,包含智慧工廠、研發(fā)中心與數(shù)智化B2B2C產(chǎn)業(yè)云平臺(tái),下一步,公司將向SaaS賦能城市服務(wù)商轉(zhuǎn)型。

連美科技,2016年,連鎖商業(yè)空間裝修服務(wù)商,基于BIM技術(shù)研發(fā)了DIM+數(shù)字化裝修系統(tǒng),能夠平均減少 90% 的返工,縮短 30% 的工期,節(jié)省 30% 的成本。連美聚焦零售、新餐飲、醫(yī)療、教育等行業(yè)內(nèi)的頭部品牌,為門(mén)店提供線下開(kāi)店咨詢(xún)、門(mén)店裝修、營(yíng)銷(xiāo)推廣等服務(wù),為垂直連鎖行業(yè)例如健身房、美容院、早教中心等企業(yè)級(jí)客戶(hù)提供整體解決方案。

小馬快裝,2011年,定位在進(jìn)入長(zhǎng)租公寓裝修市場(chǎng),通過(guò)運(yùn)用新材料和升級(jí)工藝來(lái)打造內(nèi)裝工業(yè)化產(chǎn)品,已與安歆公寓、寓居公寓、旭輝地產(chǎn)等 20 多家品牌公寓,以及 V+SPACE 國(guó)際青年社區(qū)等科創(chuàng)空間達(dá)成合作。

和能人居,2012年,具有全屋裝配式裝修技術(shù)與部品體系,目前已形成了滿足全屋裝配式裝修的12大系統(tǒng),完成了裝配式裝修全產(chǎn)業(yè)鏈布局,截止2020年底,和能裝配式裝修技術(shù)已實(shí)際應(yīng)用于近10萬(wàn)套裝配式裝修住房以及10萬(wàn)平米公共建筑。

維石住工,2017年,整體衛(wèi)浴和裝配式內(nèi)裝服務(wù)商,區(qū)別于傳統(tǒng)整體衛(wèi)浴固定尺寸、單一選擇,公司利用專(zhuān)利柔性制造技術(shù),實(shí)現(xiàn)空間和功能的定制化。

亦我科技,2014年,VR技術(shù)供應(yīng)商,通過(guò)自研AI算法,應(yīng)用于機(jī)器視覺(jué)領(lǐng)域融合成VR+AI技術(shù),實(shí)現(xiàn)低成本、高效率的3D場(chǎng)景建模技術(shù),旗下品牌“123看房”提供了一系列房產(chǎn)SaaS應(yīng)用,已實(shí)現(xiàn)安居客、我愛(ài)我家、中原集團(tuán)、碧桂園等國(guó)內(nèi)頭部房產(chǎn)平臺(tái)及企業(yè)上千萬(wàn)套VR房源的上線。

建筑后期屬于空間運(yùn)營(yíng)與服務(wù)行業(yè),包括住宅物管、公建商寫(xiě)物管與城市服務(wù),分別針對(duì)居民、企事業(yè)單位及地方政府提供服務(wù)。

產(chǎn)業(yè)鏈上游負(fù)責(zé)物業(yè)資源供應(yīng),包括建筑材料、通信及軟件服務(wù)供應(yīng);中游主要是地產(chǎn)開(kāi)發(fā)商關(guān)聯(lián)的物業(yè)公司,負(fù)責(zé)物業(yè)綜合管理,如維修、保潔、停車(chē)管理、社區(qū)增值服務(wù)等;下游服務(wù)對(duì)象是具體業(yè)主或租戶(hù)。

據(jù)中指研究院資料顯示,2021年物業(yè)管理逐漸轉(zhuǎn)為結(jié)合云計(jì)算、AI、大數(shù)據(jù)、AIOT、5G等的智能化建設(shè)工作,如碧桂園服務(wù)與阿里云圍繞智慧物業(yè)管理、數(shù)字社區(qū)等方面合作,第一期10萬(wàn)人上線釘釘,統(tǒng)一企業(yè)通訊錄、智能填表、服務(wù)窗等,實(shí)現(xiàn)高效協(xié)作辦公。仲量聯(lián)行研究報(bào)告也提到,未來(lái)辦公與資產(chǎn)管理成為房地產(chǎn)科技企業(yè)服務(wù)的兩個(gè)趨勢(shì)。

圍繞未來(lái)辦公,不斷出現(xiàn)新的創(chuàng)新模式探索。比如企業(yè)根據(jù)客戶(hù)的定制需求匹配合適的靈活辦公空間,同時(shí)提供簡(jiǎn)化流程的租賃管理軟件;重塑空間功能布局和設(shè)施設(shè)備進(jìn)一步滿足協(xié)作需求;將空間利用率量化并通過(guò)數(shù)據(jù)分析與決策實(shí)現(xiàn)設(shè)施設(shè)備的自動(dòng)化管理。

圍繞著資產(chǎn)管理,不動(dòng)產(chǎn)數(shù)字化、自動(dòng)化和智能分析帶來(lái)了資產(chǎn)升級(jí)空間。由于傳統(tǒng)物業(yè)和地產(chǎn)行業(yè)的數(shù)字化改造仍存在軟硬件不連通、信息孤島、成本高、效率低等行業(yè)痛點(diǎn),這也成為了眾多創(chuàng)新企業(yè)切入的方向之一。

希遇科技,2017年,聚焦地產(chǎn)資產(chǎn)管理,研發(fā)了DOMES不動(dòng)產(chǎn)數(shù)字化管理系統(tǒng),服務(wù)于商業(yè)樓宇、各類(lèi)園區(qū)、聯(lián)合辦公空間等業(yè)態(tài),構(gòu)建了智能門(mén)禁、智能通行、智能會(huì)議室、智能照明、智能安防、智能節(jié)能等場(chǎng)景,為商業(yè)地產(chǎn)資產(chǎn)證券化提供系統(tǒng)支撐。

愛(ài)物管,2017年,一家數(shù)字化物業(yè)管理服務(wù)商,為客戶(hù)提供包括標(biāo)準(zhǔn)建模、服務(wù)可視化、智能自動(dòng)計(jì)薪、AI運(yùn)營(yíng)優(yōu)化等,并接受客戶(hù)通過(guò)數(shù)字化咨詢(xún)、專(zhuān)項(xiàng)分包、全管委托等多種付費(fèi)模式。目前公司積累了近百套覆蓋所有工種的服務(wù)標(biāo)準(zhǔn)數(shù)據(jù)。

登科云,2020年,專(zhuān)注于商辦地產(chǎn)科技數(shù)字化SaaS服務(wù)商。公司搭建了一套完整的“商辦招商營(yíng)銷(xiāo)管理+空間資產(chǎn)運(yùn)營(yíng)管理+租客運(yùn)營(yíng)服務(wù)體系”,為商辦地產(chǎn)提供集資產(chǎn)管理、招商去化工具、樓宇信息可視化、資產(chǎn)風(fēng)險(xiǎn)預(yù)警、企業(yè)服務(wù)為一體的解決方案。

匠人科技,2015年,商業(yè)地產(chǎn)數(shù)字化服務(wù)商,主要產(chǎn)品是樓宇管理SaaS——CREAMS平臺(tái),已在全國(guó)覆蓋了22個(gè)城市,超 16000 幢樓宇,管理面積超2億平米。目前也推出了招商客戶(hù)畫(huà)像系統(tǒng)、獲客工具與大數(shù)據(jù)平臺(tái),打造商業(yè)地產(chǎn)全生態(tài)數(shù)字化基礎(chǔ)設(shè)施。

樂(lè)軟云,2006年,專(zhuān)注物業(yè)和不動(dòng)產(chǎn)行業(yè)管理數(shù)字化。公司通過(guò)為用戶(hù)提供物業(yè)管理平臺(tái)、商辦資管平臺(tái)、商業(yè)資管平臺(tái)、項(xiàng)目全生命周期、員工全生命周期、預(yù)算合同查驗(yàn)一體化、云學(xué)院、智慧社區(qū)、智慧園區(qū)等平臺(tái)。投資方為睿嘉資產(chǎn)和明略科技集團(tuán)。

思控電氣,2008年,為客戶(hù)提供建筑智能化、能源管理系統(tǒng)和現(xiàn)場(chǎng)施工服務(wù)等解決方案。公司由一批在智能化、暖通、能源管理行業(yè)內(nèi)具有多年設(shè)計(jì)、施工、管理經(jīng)驗(yàn)的科技人員匯聚而成,具備智能樓宇弱電系統(tǒng)、能源管理軟件平臺(tái)、自動(dòng)化系統(tǒng)設(shè)計(jì)、施工的能力。

可能的新賽道與新方向

建筑碳中和是未來(lái)20-40年將持續(xù)談?wù)摰脑掝}。某種意義上來(lái)說(shuō),建筑碳中和決定碳中和目標(biāo)的成敗。從全球來(lái)看,建筑行業(yè)貢獻(xiàn)了碳排放總量的40%。其中,在2018年,國(guó)內(nèi)建筑全過(guò)程碳排放總量占比達(dá)到51.3%。根據(jù)北京綠色金融與可持續(xù)發(fā)展研究院、高瓴產(chǎn)業(yè)與創(chuàng)新研究院指出,建筑部門(mén)或成為中國(guó)最晚實(shí)現(xiàn)碳中和的主要部門(mén)。

從路徑來(lái)看,建筑碳中和分三個(gè)層面,一是零耗能建筑,通過(guò)節(jié)能減排、負(fù)碳技術(shù)減低進(jìn)而抵消運(yùn)營(yíng)排放;二是建筑全生命周期碳排放為零,分析每個(gè)階段的碳足跡與低效方法;三是建筑的各個(gè)企業(yè)或組織實(shí)現(xiàn)生產(chǎn)和經(jīng)營(yíng)碳中和的過(guò)程。正如續(xù)翼建筑科技《建筑碳中和白皮書(shū)》提到。

這里面的機(jī)遇,一方面裝配式建筑、鋼結(jié)構(gòu)產(chǎn)業(yè)都是碳減排下的趨勢(shì);另一方面新材料、新能源背景下的光伏建筑一體化(BIPV)賽道,作為實(shí)現(xiàn)綠色建筑的重要途徑之一,其藍(lán)海市場(chǎng)有待開(kāi)拓。

不同于BAPV是簡(jiǎn)單地將光伏系統(tǒng)附著在建筑上,BIPV光伏建筑強(qiáng)調(diào)的是系統(tǒng)集成,與建筑設(shè)計(jì)、施工和安裝高度結(jié)合,在觀賞性、安全性、環(huán)保方面提出更高的要求。BIPV產(chǎn)業(yè)鏈上游主要生產(chǎn)光伏組件;中游是系統(tǒng)集成商,涉及屋面、幕墻、遮陽(yáng)板等應(yīng)用形式。據(jù)廣發(fā)證券數(shù)據(jù),隨著光伏產(chǎn)業(yè)規(guī)模的壯大,我國(guó)BIPV年增的潛在市場(chǎng)空間最高可達(dá)9000億元。光伏玻璃、幕墻、鋼結(jié)構(gòu)及防水等建材和設(shè)計(jì)施工環(huán)節(jié)的供應(yīng)商將參與其中。

鋼結(jié)構(gòu)企業(yè)如東南網(wǎng)架提出“EPC+BIPV”戰(zhàn)略轉(zhuǎn)型,出資1.5億與福斯特合資開(kāi)發(fā)光伏發(fā)電市場(chǎng);建材類(lèi)公司如東方雨虹與信義電源共同研發(fā)光伏屋面一體化產(chǎn)品;建筑設(shè)計(jì)公司如啟迪設(shè)計(jì)研發(fā)屋頂光伏小電站;幕墻結(jié)構(gòu)公司如瑞和股份、維業(yè)股份業(yè)不斷布局光伏幕墻領(lǐng)域。

圍繞著光伏建筑產(chǎn)品技術(shù)研發(fā)、新一代設(shè)計(jì)施工、以及行業(yè)全過(guò)程碳評(píng)估、碳監(jiān)測(cè)將成為創(chuàng)新企業(yè)切入的若干方向之一。如晶大新能源研發(fā)BIPV支架產(chǎn)品,解決分布式光伏項(xiàng)目漏水痛點(diǎn);水木清碳建立一套從原始數(shù)據(jù)到排放數(shù)據(jù)的碳核算模型,覆蓋了多領(lǐng)域的碳排放監(jiān)測(cè)服務(wù)。

目前,城市更新作為一項(xiàng)跨學(xué)科、多方參與、全生命周期的系統(tǒng)性開(kāi)發(fā)工程,也是一大熱點(diǎn)。建筑科技的發(fā)展,將城市的建筑單體與基礎(chǔ)設(shè)施均演化為由建材構(gòu)成的實(shí)體空間和由代碼構(gòu)成的數(shù)字空間兩部分,在各類(lèi)技術(shù)與不同領(lǐng)域管理理論的加持下,包括金融證券市場(chǎng),數(shù)字空間的價(jià)值將進(jìn)一步被放大。

得益于數(shù)字孿生、CIM、BIM、云大物移智等科技發(fā)展,城市的智慧運(yùn)營(yíng)、智慧管理、智慧服務(wù)成為了推動(dòng)城市更新的重要力量。

建筑科技將加速城市資產(chǎn)數(shù)字化,其數(shù)字化延伸的價(jià)值也將持續(xù)與城市更新接軌融合。

本文作者 秦明(根據(jù)文章標(biāo)注的信息),首發(fā)于公眾號(hào)“數(shù)字時(shí)氪”(ID:south_36kr),36氪旗下官方賬號(hào)。記錄中國(guó)產(chǎn)業(yè)故事,推動(dòng)全球數(shù)智發(fā)展。

2022年5月25-27日

國(guó)家會(huì)展中心(上海·虹橋)

以賦能建筑工業(yè)化,助力產(chǎn)業(yè)升級(jí)為己任。

深耕業(yè)內(nèi)十余年,

積累了豐富的行業(yè)資源及營(yíng)銷(xiāo)渠道,

深諳品牌推廣之道。

可基于企業(yè)品牌定位、營(yíng)銷(xiāo)痛點(diǎn)及市場(chǎng)投入

提供線上、線下;

展位、論壇、考察/觀摩會(huì)、圓桌沙龍、

大咖專(zhuān)訪等全案策劃服務(wù)。

歡迎聯(lián)系我們

項(xiàng)目管理

王曉萍 女士

139 1780 0620

展位預(yù)定/全案策劃

沈華 先生

138 1642 2106

陳玲 女士

187 0192 3343

市場(chǎng)及媒體合作

李思雨 女士

021 6195 3528

安笑澎 女士

021 6195 6066